トピックス

令和2年10月1日(木)より新たに吉野川事務所を開設致しました。

吉野川事務所は徳島県吉野川市に位置しており、「税務調査対策のプロ」として、お客様のお悩みを解決できるよう親切丁寧にサポートさせていただきます。

引き続きご愛顧を賜りますようお願いします。

税理士法人パートナーズ 吉野川事務所

■住所

〒776-0003

徳島県吉野川市鴨島町内原字桑ノ内45-3

■連絡先

TEL:0883-30-3600

FAX:0883-30-3599

■営業時間

平日/8:30~17:00

詳細は下記のページをご覧ください。

https://zei-partners.com/office/yoshinogawa.html

こんにちは。

税理士法人パートナーズです。

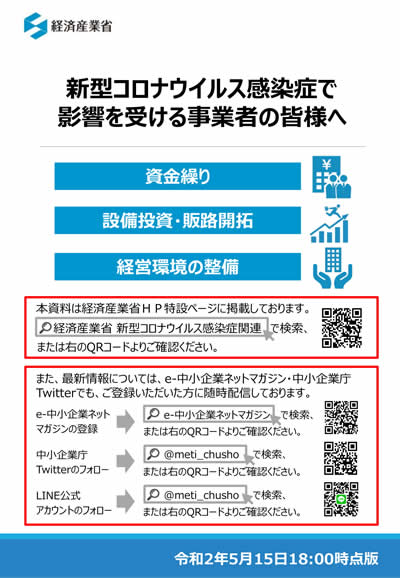

新型コロナウイルス感染症による経済への影響は日に日に増しておりますが、経済産業省では大企業から中小企業、小規模事業への支援を強化しております。

経済産業省公式サイトで掲載している「新型コロナウイルス感染症で影響を受ける事業者の皆様へ」という資料では、数多くの支援策についての説明が記載されております。

該当の事業者であればぜひご活用してみてはいかがでしょうか。

また、税理士法人パートナーズでは支援策に関するご相談も随時受け付けております。

お困りごと・お悩みごとがございましたら、お気軽に当事務所までご連絡ください。

■参考

経済産業省「新型コロナウイルス感染症で影響を受ける事業者の皆様へ」

https://www.meti.go.jp/covid-19/pdf/pamphlet.pdf

12/26の9:45~11:00頃まで岡山事務所内で通信障害が起きており、電話が繋がらない状態でございました。

既に復旧は完了しております。

皆様には大変ご迷惑をお掛けしてしまい、誠に申し訳ございませんでした。

令和元年8月1日(木)より新たに高松事務所を開設致しました。

新たな拠点として、お客様のお悩みを解決できるようしっかりとサポートさせていただきます。

引き続きご愛顧を賜りますようお願いします。

詳細は下記のページをご覧ください。

https://zei-partners.com/office/takamatsu.html

こんにちは。税理士法人パートナーズです。

この度、中四国エリアへの業務拡大に伴う拠点事務所の募集を開始いたしました。

詳しくは下記のページをご覧ください。

https://zei-partners.com/partnership.html

平成30年9月1日(土)より新たに福山事務所を開設致しました。

新たな拠点として、お客様のお悩みを解決できるようしっかりとサポートさせていただきます。

引き続きご愛顧を賜りますようお願いします。

詳細は下記のページをご覧ください。

https://zei-partners.com/office/fukuyama.html

山陽新聞(平成30年2月7日号)

「急がれる円滑な事業承継」 に掲載されました。